投资黄金一向是个有些地域性的事情,比如中国和印度两个国家加在一起对黄金的需求量就超过了全球实物黄金需求比例的一半。尤其是在第二大黄金消费国的中国,有一个声名显赫被称为“中国大妈”的群体,怀着对黄金保值的崇高期望投资购买的黄金首饰,她们疯狂抢购的能力是如此之强,以致在2013年金价大跌期间居然让国际金价创下了年内最大的单日涨幅,为此,《华尔街日报》还专门创造了一个英文单词“Chinese Dama”来特指她们。

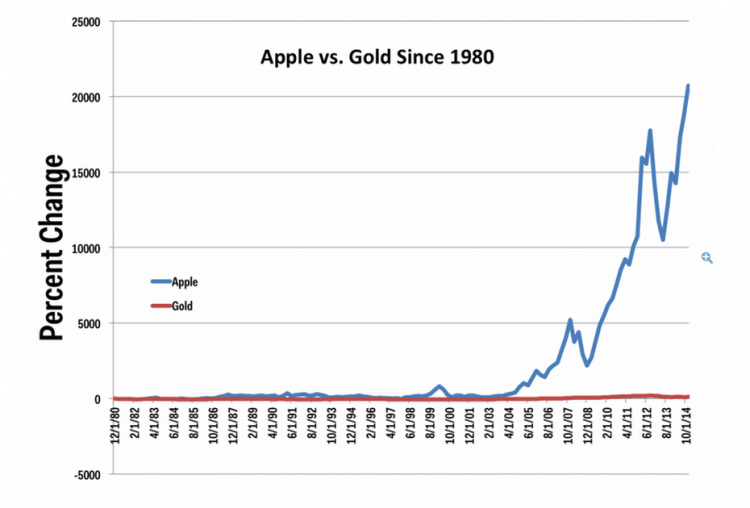

但在多数西方投资人眼里,黄金从来就不应该是一种投资方式,而应作为房地产、股票和债券等投资的避险保护,其中一个非常著名的案例来自苹果联合创始人罗恩·韦恩(Ron Wayne)。1976年韦恩曾以800美元的价格卖掉了手中持有的10%的苹果股份,在过去的四十年里,他把自己的多数积蓄都投在了黄金里。如果做一个简单的计算,自苹果1980年上市至今公司每股的升幅已超过20000%,而在同期里金子的价格只上涨了107%(见下图);换句话说,10%的苹果股票如今价值是650亿美元,而800美元的黄金如今只值1750美元,顶多和40年来的通胀水平持平,错误的投资理念就是这样让韦恩与巨额财产插肩而过的。

上个世纪八十年代以来黄金(红)和苹果股票(兰)的价值变化

上个世纪八十年代以来黄金(红)和苹果股票(兰)的价值变化

说起投资黄金,这世上恐怕再也没有人像著名投资大师沃伦·巴菲特(Warren Buffett)那样对此不屑一顾了。早在1998年他就曾这样描述过黄金投资,“黄金是从非洲或其他什么地方挖出来的,熔化后再另外挖一个坑把它埋起来,还要花钱派人保护,没任何用处,来自火星的人看到这里恐怕要抓耳挠晒搞不清楚地球人为何这么愚蠢了。” 巴菲特认为金子毫无用处,只有我们强行按上的价值,不能因为稀有或有些人强加给它价值就能变成一种投资,他在2009年应答美国著名财经媒体CNBC的采访时再度谈到了这个观点。“我不敢肯定五年后金子的价格会是多少,但我能肯定一件事,就是黄金在五年里什么也干不了,除了呆在那里盯着你之外。相反,可口可乐股票会为你赚钱,富国银行(Wells Fargo)的股票会给你赚更多的钱,最好的投资是买下一只能下很多蛋的鹅,而不是像黄金那样占地方、需要付保险的东西。巴菲特说这话的时候,金子的价格是每盎司900美元,如今上升了45%,但可口可乐股票上升了100%,富国银行的股票上升了200%,这还不包括股票的红利,也没减去持有金子的成本。

投资黄金作为一种对抗通货膨胀的保护这种传统想法至今依旧普遍存在着。但对投资黄金来说,除持有实物需要特别安全的储存地点、购买保险和中国、印度人喜欢的黄金首饰里有加工成本、使用损耗等缺点外,黄金的价格也并不像一般投资者想象的那么稳定,在70%的时候,金价在12个月里波动15%都算是比较正常的事情。央行的干扰和市场交易预测等都会让黄金价格产生不小的波动,另外对市场未知的恐惧也会影响到黄金的价格,譬如经济不好时人们对恐惧未来可能导致黄金升值,相反黄金会贬值。

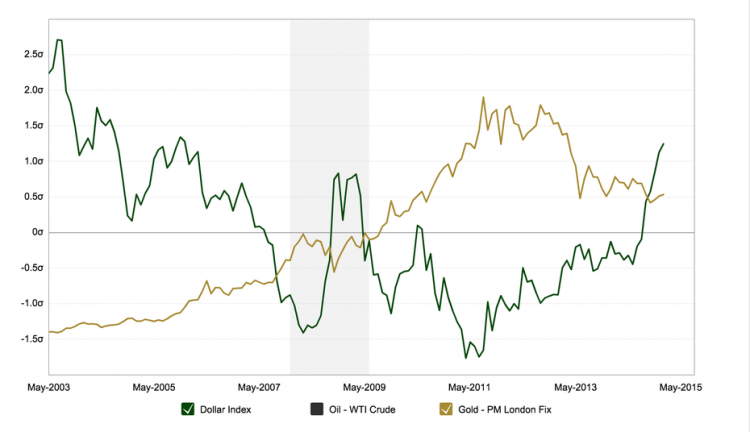

当然今年尤其看跌黄金的最大因素来自美元的稳步快速升值,因为利好美元的因素通常利空金价。由于黄金是美元计价商品,当美元走高时,持其他货币购买黄金的投资者成本上升,这会压低需求和金价,下面这张美元指数和金价的关系图就验证了这种趋势。另外油价大跌令大宗商品指数走低,金属会受累下挫,再加上中国经济增速放缓、人民币贬值等因素会严重挫伤投资者信心,让黄金看跌的可能性剧增。

绿色:美元指数走势;黄色:黄金价格走势。

当然除了实物黄金外,如今也能投资黄金期货、黄金股票和黄金上市交易基金等产品了,但刚过去的周五公布的美国就业数字把矛头再一次指向了利好美元而不利黄金,或许巴菲特的反问会再一次让答案自己浮出水面,“让你拿走世界上开采出来的全部黄金,把它装满一个67英尺边长的正方体,再花钱派人守着,并买下巨额的保险,当然你也可以用它所值的价钱去买下美国所有的耕地外加十个埃克森美孚公司(Exxon Mobiles),之后还能剩下一万亿美元的活动资金,你会选择什么?”